Лабораторная работа: Разработка финансовой стратегии на примере предприятия ЗАО Марийский завод силикатного кирпича

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

МАРИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра менеджмента и бизнеса

Расчетно-графическая работа

по финансовому менеджменту

«Разработка финансовой стратегии

ЗАО „МЗСК“»

Выполнила: ст. гр. МТб-31

Григорьева В.В.

Проверила: д. э. н., проф. каф. МиБ

Суворова А.П.

Йошкар-Ола 2009

Содержание

1. Разработка финансовой стратегии организации

2. Прогнозирование финансовых результатов деятельности организации

3. Разработка кассового бюджета

4. Принятие решений по управлению запасами

5. Управление дебиторской задолженностью ЗАО «МЗСК»

6. Приемы управления денежными средствами организации

7. Выбор способов внешнего финансирования зао «мзск»

Введение

Финансовый менеджмент — это профессиональная управленческая деятельность по оценке производственных и финансовых направлений деятельности хозяйствующего субъекта в контексте окружающей среды, организации денежных потоков предприятия, формированию и использованию капитала, денежных доходов и фондов, необходимых для достижения стратегических и тактических целей развития предприятия.

Целью финансового менеджмента являются выработка и применение методов, средств и инструментов для достижения целей деятельности фирмы в целом или её отдельных производственно-хозяйственных звеньев.

Такой системой целей может быть:

выживание компании в условиях конкурентной борьбы;

избежание банкротства и крупных финансовых неудач;

максимизация прибыли;

минимизация расходов;

устойчивые темпы роста экономического потенциала компании;

рост объемов производства и реализации;

увеличение доходов руководящего состава и владельцев компании;

обеспечение рентабельности деятельности и др.

В конечном итоге все эти цели ориентированы на повышение доходов вкладчиков (акционеры) или владельцев (собственников капитала) компании.

Задачей финансового менеджмента является определение приоритетов и поиск компромиссов для оптимального сочетания интересов различных хозяйственных подразделений в принятии инвестиционных проектов и выборе источников их финансирования.

В современных условиях главная особенность финансовой политики фирм состоит в комплексном использовании финансовых инструментов, причем в зависимости от конкретных условий преобладающее значение в отдельные периоды может придаваться тому или иному инструменту.

Выделяют три основные категории финансовых инструментов: денежные средства (средства в кассе и на расчетном счете, валюта); кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы и др.); и способы участия в уставном капитале (акции и паи).

В итоге, в данной расчетно-графической работе нужно разработать финансовую стратегию ЗАО «МЗСК».

1. Разработка финансовой стратегии организации

В финансовом менеджменте при разработке вариантов решений, связанных с выбором источников финансирования инвестиционных проектов, используют разнообразные модели (матрицы), наиболее распространенной из которых считают модель французских ученых-практиков Франшона и Романе.

Для построения матрицы рассчитываются два основных показателя:

1). Результат хозяйственной деятельности (РХД) — свободные денежные средства, остающиеся после инвестирования в текущую и инвестиционную деятельность организации.

Произведем необходимые расчеты:

2006 год

РХД = БРЭИ — ΔФЭП ± ЧДС = 20607 — 3862 + 6323 = 23068

БРЭИ = ДС — РОТ — Осоц = 63437 — 34005 — 8825 = 20607

ДС = СПП — МЗ = 142013 — 78576 = 63437

СПП = Вр ± ΔГП = 141229 + 784 = 142013

ΔГП = 4894 — 4110 = 784

ΔФЭП = ФЭП к. п. — ФЭП н. г. = 3862

ФЭП н. г. = 7541 + 2848 — 1280 = 9109

ФЭП к. г. = 11353 + 3705 — 2087 = 12971

ЧДС = 6323

2007 год

РХД = БРЭИ — ΔФЭП ± ЧДС = 42451 — 9545 + 391= 33297

БРЭИ = ДС — РОТ — Осоц = 100413 — 46587 — 11375 = 42451

ДС = СПП — МЗ = 204090 — 103677 = 100413

СПП = Вр ± ΔГП = 201655 + 2435 = 204090

ΔГП = 2435

ΔФЭП = ФЭП к. п. — ФЭП н. г. =9545

ФЭП н. г. = 11353 + 3705 — 2087 = 12971

ФЭП к. г. = 13756 + 11852 — 3092 = 22516

ЧДС = 391

2008 год

РХД = БРЭИ — ΔФЭП ± ЧДС = 69349 — 11258 + 8585=66676

БРЭИ = ДС — РОТ — Осоц = 156292 — 69880 — 17063 = 69349

ДС = СПП — МЗ = 311807 — 155515 = 156292

СПП = Вр ± ΔГП = 302484 + 9323 = 311807

ΔГП = 9323

ΔФЭП = ФЭП к. п. — ФЭП н. г. =11258

ФЭП н. г. = 13756 + 11852 — 3092 = 22516

ФЭП к. г. = 20634 + 17778 — 4638 = 33774

ЧДС = 8585

2). Результат финансовой деятельности (РФД) — показатель, характеризующий политику организации в области внешнего заимствования. Определяется чистыми денежными средствами по финансовой деятельности. (форма №4, стр.430, гр.3). В нашем случае, в бухгалтерской отчетности в этой строке стоит прочерк, значит примем РФД, как равное нулю.

РФД (2006) =0; РФД (2007) =0; РФД (2008) =0

|

| РХД05 | РХД06 | РХД07 |

| 23068 | 33297 | 66676 |

| >0 | >0 | >0 |

| РФД05 | РФД06 | РФД07 |

| =0 | =0 | =0 |

Судя по расчетным данным, РХД больше 0, это говорит, что на предприятии в наличии имеются свободные деньги, которые предприятие расходует на приобретение нового оборудования, в частности завод приобрел в 2008 году дополнительный автоклав для обжигания кирпичей (то есть последняя стадия производства кирпича); приобретено оборудование для обновления прессов, для более качественного производства кирпича. Предприятию ЗАО «МЗСК» необходимо использовать рекламные услуги, а также осуществить попытку выхода на новые рынки, например, на рынки всего Поволжья.

На комбинации РХД и РФД строится финансовая стратегия на основе модели. В ней представлен показатель "результат хозяйственно-финансовой деятельности" — комплексный показатель наличия денежных средств, поступающих из собственных и заемных источников.

На основе полученных данных построим матрицу Франшона-Романе:

Матрица Франшона-Романе

заимствования Наличие собственных средств | РФД<0 застой | РФД≈0 стабилизация | РФД>0 развитие |

РХД<0 торможение | РХФД≈0 1 | РХФД>0 2006 — 2008 гг.4 | РХФД>>0 6 |

РХД≈0 оптимальный режим | РХФД<0 7 | РХФД≈0 2 | РХФД>0 5 |

РХД>0 форсированный режим | РХФД<<0 9 | РХФД<0 8 | РХФД≈0 3 |

Диагональ на матрице делит поля, сгруппированные по зонам:

1-2-3 — зона равновесия;

4-5-6 — зона успеха

7-8-9 — зона дефицита

В нашем случае ЗАО «МЗСК» за период с 2006 по 2008 гг. находится на зоне «рантье», т.е. организация довольствуется умеренным использованием возможностей рынка и поддерживает небольшие суммы заимствования. В это время у предприятия наблюдался высокий рост, организация стала высокорентабельной за счет расширения ассортимента продукции, то есть введение нового продукта и новых технологий для старого (новый продукт: стеновые блоки из мелкого ячеистого бетона, новые технологии: стали производить не только белые силикатные кирпичи, но и кирпичи любого цвета и колотые, также был поставлен еще один автоклав (средство для обжигания увеличения плотности кирпича) для более расширенного производства кирпича). Для доказательства данного вывода приведем следующую таблицу (динамика показателей рентабельности предприятия):

Таблица 1. Динамика показателей рентабельности предприятия

| Наименование показателей | Формула расчета | Норма-тивное значение | Годы | ||

| 2006 | 2007 | 2008 | |||

| 1. Общая рентабельность (убыточность активов, %) | RA = БП/Аср. *100% | 20% |  |  |

=53% |

| 2. Чистая рентабельность (убыточность активов, %) | RА = ЧП/Аср. *100% | 13% |  |  |

=36% |

Значит, при росте рентабельности активов организация может начать подготовку к диверсификации производства, или к развитию продукта (рынка), или к выплатам дивидендов, то есть можем переместиться в поле 2 («устойчивое равновесие»), это следовало бы ждать, так как предприятие на конец этого периода переходит на стадию «зрелости», то есть стабильного и успешного существования предприятия. Но в конце 2008 года предприятие попало в условия кризиса, что очень негативно на нем отразилось, то есть темпы выручки от реализации продукции становятся ниже потенциально возможных, организация обходится в хозяйственной деятельности собственными средствами. Из-за этого снизилась заработная плата всем работникам завода, вследствие этого многие работники предприятия уволились с рабочего места, следовательно снизилась производство продукции. Из всего этого можно сделать следующий вывод: в условиях кризиса предприятие может переместиться в зону 1 («отец семейства»), либо в зону 7 («эпизодический дефицит»), если наступит десинхронизация сроков поступления и расходования денежных средств в результате текущей деятельности.

2. Прогнозирование финансовых результатов деятельности организации

Финансовый результат деятельности организации осуществляется по модели формирования, изложенной в форме №2 бухгалтерской отчетности. В форме №2 представлена факторная модель аддитивного типа, в которой приведены показатели, различным образом влияющие на величину балансовой и чистой прибыли.

Приведение горизонтального анализа модели прибыли позволит выявить причины изменения величины всех видов прибыли:

Вр — С — КР — УР -% пол -%упл +Дуч + Прд — ПрР + ОНА — ОНО – ТН

|

Вр — выручка от реализации (стр.010);

С — себестоимость производства (стр.020);

Кр — коммерческие расходы (стр.030);

Ур — управленческие расходы (стр.040);

%пол — проценты к получению (стр.060);

%упл — проценты к уплате (стр.070);

Дуч — доходы от участия в других организациях (стр.080);

ПрД — прочие доходы (стр.090);

ПрР — прочие расходы (стр.100);

ОНА — отложенные налоговые активы (стр.141);

ОНО — отложенные налоговые обязательства (стр.142);

ТН — текущий налог на прибыль (стр.150).

| годы | Вр | С | Кр | Ур | %пол | %упл | Дуч | ПрД | ПрР | ОНА | ОНО | ТН |

| 2006 | 141229 | 124583 | — | — | 25 | — | — | 8332 | 7999 | 7 | 4071 | |

| 2007 | 201655 | 167871 | — | — | 58 | — | 3 | 10492 | 8490 | 283 | 8051 | |

| 2008 | 302483 | 251806 | — | — | 87 | — | 8 | 15738 | 26899 | 425 | 12077 |

Любая коммерческая организация, согласно Гражданскому кодексу РФ, образуется с целью получения прибыли. В связи с этим главной задачей финансовых менеджеров является обеспечение постоянного прироста прибыли, прежде всего, от продажи продукции. Эта прибыль является главной составляющей чистой прибыли и свидетельствует о соответствии текущей деятельности организации своей миссии.

В этой связи организация должна уметь управлять размером прибыли от продаж, рассчитывать ее прогнозные значения на основе отчетности. Для реализации этой цели используются показатель "производственный леверидж (риск)"

В финансовом менеджменте он рассчитывается по формуле

![]()

где ЭПР — эффект производственного рычага;

Пп — прибыль от продаж (ф. №2, стр.050, гр.3)

Пер. з — переменные затраты (пропорциональные затраты), которые изменяются в зависимости от изменения объема производства продукции.

К их числу относят затраты на приобретение материалов, расходы на оплату труда сдельщиков, отчисления на социальные нужды этой категории работников, транспортные расходы по доставке сырья и готовой продукции. Применительно к РГР будем понимать под переменными затратами только затраты на приобретение материалов (ф. №5, стр.710, гр.3).

![]() ≈4

≈4

![]() ≈3

≈3

![]() ≈3

≈3

Значение, полученное по данной формуле, свидетельствует о сложившемся в организации соотношении между темпами прироста выручки от реализации продукции и темпами прироста прибыли от продажи продукции.

В нашем случае получилось, что в 2006 году при изменении на 1% выручки от реализации в ту или иную сторону вызовет изменение прибыли от продаж в 4 раза, а в 2007 и 2008 гг. — в 3 три раза. Следовательно, за отчетный период у организации снизились темпы прироста прибыли от реализации и продажи продукции, причиной этого является увеличение ассортимента продукции (производство нового продукта, то есть стеновых блоков из мелкого ячеистого бетона и выпуск, кроме белого, цветного и колотого кирпича), следовательно увеличились затраты на производство продукции, а на рынке продукт еще не появился.

Показателем ЭПР пользуются на практике для прогнозирования размера прибыли от продаж в плановом периоде, которое осуществляется следующим образом:

рассчитывается ЭПР по отчетным данным последнего года;

определяем плановую выручку от реализации продукции за 2008 год:

| Показатели | Единицы измерения | Значения в 2008 году | Расчет |

| Выручка от реализации продукции | Тыс. р. | 223877,5 | |

| Переменные затраты | Тыс. р. | 156714,25 | Перем. з. =Вр-Вм= =223877,5-67163,25 |

| Валовая маржа | Тыс. р. | 67163,25 | Допущение |

| Коэффициент валовой маржи | Доли ед. | 0,3 | Допущение |

| Фактор цены | Доли ед. | 1,4 | |

| Постоянные затраты | Тыс. р. | 57962 | Допущение |

| Точка безубыточности (порог рентабельности) | Тыс. р. | 193206,7 | Порог. рент. = |

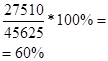

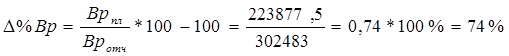

устанавливаем процент изменения плановой выручки по сравнению с отчетной:

вычисляем процент изменения прибыли от продаж продукции в плановом периоде по сравнению с отчетным:

![]()

Определяем абсолютное значение прибыли от продаж продукции в плановом периоде:

![]() ,

,

где Кр — коэффициент роста прибыли:

Вероятные угрозы для предприятия:

Мировой экономический кризис, вследствие этого потеря важных (постоянных) клиентов предприятия;

Вытеснение конкурентом на рынке;

Высокая зависимость предприятия от поставщиков сырья карбонатных пород;

Частая остановка производства из-за ограничений и отключений электроэнергии и подачи природного газа;

В результате полученных расчетов можно сказать, что плановый прогноз на будущее предприятие довольно высок, вследствие этого, полученную прибыль можно распределить для устранения вышеуказанных угроз для предприятия.

Для сохранности предприятия в условиях кризиса, полученную прибыль можно вложить на качественное обеспечение завода электроэнергией и газом, что очень важно для производства продукции предприятия. Качество продукции также должно оставаться высоким, для того чтобы не потерять важных и постоянных клиентов предприятия, и выдержать жесткую конкуренцию. Для того чтобы сохранить собственные средства предприятия можно открыть сеть магазинов, ателье, парикмахерские, баню, пекарню, построить теплицу, повысить статус автозаправочной станции (сделать соответствующую рекламу), также можно восстановить жизнедеятельность детского пионерского лагеря «Жемчужина», который существовал за счет предприятия (т.е. повысить условия проживания в лагере до соответствующей нормы).

Так же, если будут нарушены связи с поставщиками, можно за счет полученной прибыли, освоить местные месторождения известнякового камня, но это может повлиять на качество кирпича в худшую строну, так как в нашей местности известковый камень — высокомагнезиального содержания,

значит, предприятию нужно иметь устойчивые связи с поставщиком сырья карбонатных пород (ОАО «Добрятино», Владимирская область), то есть быть постоянным клиентом этой организации, что также может помочь выжить организации ОАО«Добрятино» в условиях кризиса.

3. Разработка кассового бюджета

Кассовый бюджет — подробная смета ожидаемых поступлений и выплат денежных средств является расчет необходимого их объема и определение моментов времени, когда у организации ожидается недостаток или избыток денежных средств, для того чтобы избежать кризисных явлений и рационально использовать денежные средства организации.

Кассовый бюджет разрабатывается поэтапно на предстоящие 6 месяцев.

I этап — разработка прогноза поступлений денежных средств от продаж.

| Наименование показателей | Месяцы | Итого за 6 месяцев, млн. р. | |||||

| Янв. | Февр. | Март | Апр. | Май | Июнь | ||

| Запланированные продажи, млн. р. | |||||||

| Кирпич белый силикатный | 8342 | 9182 | 9962 | 10359 | 10989 | 14382,1 | 63216,1 |

| Кирпич цветной силикатный | 6836 | 7287 | 8102 | 9206 | 9837 | 15886 | 57154 |

| Кирпич цветной колотый | 4181 | 5236 | 7944,1 | 8163 | 9003 | 10983 | 45510,1 |

| Газобетонные блоки | 7986 | 8635 | 8996,1 | 9585,1 | 10163 | 12632,1 | 57997,3 |

| Итого продаж, млн. р. | 27345 | 30340 | 35004,2 | 37313,1 | 39992 | 53883,2 | 223877,5 |

| Поступления от продаж каждого месяца, млн. р. | |||||||

| Янв. | 7632 | 8952 | 10761 | 27345 | |||

| Февр. | 10113 | 11345 | 8882 | 30340 | |||

| Март | 11668 | 10342,1 | 12994,1 | 35004,2 | |||

| Апр. | 12437,1 | 13628 | 11248 | 37313,1 | |||

| Май | 20123 | 19869 | 39992 | ||||

| Июнь | 40359 | 40359 | |||||

| Сумма дебиторской задолженности прошлого периода к погашению в текущем периоде, млн. р. | 3723 | 2203 | 5926 | ||||

| Всего поступлений, млн. р. | 7632 | 19065 | 37497 | 33864,2 | 46745,1 | 71476 | 216279,3 |

Денежные средства распределяются посредством времени года, то есть, на зимний период запланированных продаж меньше чем на весенний, приближающийся к летнему сезону. Так как строительство активнее идет в теплое время года, нежели в холодное.

По данным отчетностей за 6 месяцев 2008 г. оборачиваемость дебиторской задолженности составила 223877,5/5926=37,8 раза. Тогда период оборота дебиторской задолженности составляет 360/37,8=9,5 или 10 дней. На основании разработки типовых условий контракта на поставку продукции предприятие будет использовать в ближайшем полугодии следующие условия оплаты продукции:

0 — 10 дней — 25% от выручки;

10 — 20 дней — 50% от выручки;

21 — 30 дней — 25% от выручки.

II этап — прогнозирование расходование денежных средств.

| Наименования показателей | Месяцы | Итого за 6 мес., тыс. р. | |||||

| Янв | Фев | Март | Апр | Май | Июнь | ||

| Сумма затрат на закупку материалов, тыс. р. | 78447 | 81003 | 83311 | 86803 | 92072 | 97784 | 519420 |

| Остаток кредиторской задолженности за материалы на начало периода, тыс. р. | 9347,5 | 9347,5 | |||||

| Сумма кредиторской задолженности за материалы к погашению в текущем периоде, тыс. р. | 9347,5 | 9347,5 | |||||

| Выплаты денежных средств по закупкам материалов каждого месяца, тыс. р. | 100% | ||||||

| январь | 1021,3 | 1021,3 | |||||

| февраль | 1104 | 1104 | |||||

| март | 1205,7 | 1205,7 | |||||

| апрель | 1100 | 1100 | |||||

| май | 968 | 968 | |||||

| июнь | 788,7 | 788,7 | |||||

| Всего выплат денежных средств по закупкам материалов, тыс. р. | 17841,3 | 1104 | 1205,7 | 1100 | 968 | 788,7 | 23007,7 |

| Кредиторская задолженность за материалы на конец периода, тыс. р. |

Примечание: сумма затрат на закупку материалов считается как материальные затраты отчетного периода умноженное на коэффициент роста прибыли (Кр), то есть: 155515*3,34 (значение взято из предыдущего пункта расчета коэффициента роста прибыли) =519420.

Остаток кредиторской задолженности за материалы на начало периода считается как остаток кредиторской задолженности за материалы на конец 2007 г деленное на два, то есть: 18695/2=9347,5.

На предприятии ЗАО «МЗСК» преобладает сдельная оплата труда, заработок начисляется работнику по конечным результатам его труда, что стимулирует работников к повышению производительности труда.

Прогноз расходования денежных средств ЗАО «МЗСК». План выплаты заработной платы.

| Наименования показателей | Месяцы | Итого за 6 мес., тыс. р. | |||||

| Янв | Фев | Март | Апр | Май | Июнь | ||

| Сумма затрат на оплату труда, тыс. р. | 18234 | 18895 | 19449 | 18304 | 20450 | 21367 | 116699 |

| Остаток кредиторской задолженности по оплате труда на начало периода, тыс. р. | 2265 | 3866 | 3875 | 3999 | 3817,2 | 3799,8 | 2265 |

| Сумма кредиторской задолженности по оплате труда к погашению в текущем периоде, тыс. р. | 2265 | 2265 | |||||

| Выплаты денежных средств по оплате труда каждого месяца, тыс. р. | 100% | ||||||

| январь | 3866 | 3866 | |||||

| февраль | 3875 | 3875 | |||||

| март | 3999 | 3999 | |||||

| апрель | 3817,2 | 3817,2 | |||||

| май | 3799,8 | 3799,8 | |||||

| июнь | |||||||

| Всего выплат денежных средств по оплате труда, тыс. р. | 2265 | 3866 | 3875 | 3999 | 3817,2 | 3799,8 | 21622 |

| Кредиторская задолженность по оплате труда на конец периода, тыс. р. | 3866 | 3875 | 3999 | 3817,2 | 3799,8 | 3829,65 | 3829,65 |

Примечание: сумма затрат на оплату труда считается как заработная плата отчетная на конец 2008 года умноженная на коэффициент роста прибыли, деленная на два, то есть:

3,34/2*69880=116699.

2265=4530/2,

где величина 4530 тыс. р. отражает остаток кредиторской задолженности перед персоналом организации на конец 2008 г.

Прогноз расходования денежных средств ЗАО «МЗСК». План отчислений на социальные нужды.

| Наименования показателей | Месяцы | Итого за 6 мес., тыс. р. | |||||

| Янв | Фев | Март | Апр | Май | Июнь | ||

| Сумма затрат на отчисления на соц. нужды, тыс. р. | 6604,57 | 6704,53 | 6554,54 | 6754,57 | 6504,57 | 6804,57 | 39927,35 |

| Остаток кредиторской задолженности по отчислениям на соц. нужды на начало периода, тыс. р. | 2827,5 | 9611 | 7708 | 7830 | 8981,9 | 1188,2 | 2827,5 |

| Сумма кредиторской задолженности по отчислениям на соц. нужды к погашению в текущем периоде, тыс. р. | 2827,5 | 2827,5 | |||||

| Выплаты денежных средств по отчислениям на соц. нужды каждого месяца, тыс. р. | 100% | ||||||

| январь | 9611 | 9611 | |||||

| февраль | 7708 | 7708 | |||||

| март | 7830 | 7830 | |||||

| апрель | 8981,9 | 8981,9 | |||||

| май | 1188,2 | 1188,2 | |||||

| июнь | |||||||

| Всего выплат денежных средств по отчислениям на соц. нужды, тыс. р. | 2827,5 | 9611 | 7708 | 7830 | 8981,9 | 1188,2 | 38146,6 |

| Кредиторская задолженность по отчислениям на соц. нужды на конец периода, тыс. р. | 9611 | 7708 | 7830 | 8981,9 | 1188,2 | 995,7 | 995,7 |

Примечание: сумма затрат на отчисления на социальные нужды рассчитывается как

2,34*17063=39927,35.

Остаток кредиторской задолженности по отчислениям на социальные нужды на начало периода находится:

5655/2=2827,5.

III этап — разработка прогноза движения денежных средств по каждому виду хозяйственной деятельности.

| наименование показателя | месяцы | итого за 6 мес. | |||||

| январь | февраль | март | апрель | май | июнь | ||

| остаток денежных средств на начало периода | 19598 | 26145 | 31934 | 36612 | 42502 | 48291 | 205082 |

| 1. выручка от продажи текущего месяца | 16810 | 17894 | 18956 | 18678 | 19543 | 20875 | 112756 |

| 2. выручка от реализации предыдущих периодов | 1927,05 | 2569,4 | 2312,46 | 3854,1 | 1091,995 | 1091,995 | 12847 |

| 3. авансы полученные | 471,25 | 460 | 569 | 480 | 310 | 482 | 2772,25 |

| итого поступило денежных средств | 19208,3 | 20923,4 | 21837,46 | 23012,1 | 20944,995 | 22448,995 | 128375,25 |

| итого в наличии | 38806,3 | 47068,4 | 53771,46 | 59624,1 | 63446,995 | 70739,995 | 333457,25 |

| выплаты денежных средств: | |||||||

| 1. сырье и материалы | 344 | 350 | 374 | 386 | 489 | 529 | 2472 |

| 2. зарплата | 5823 | 5900 | 6123 | 6259 | 6673 | 6987 | 37765 |

| 3. по социальным отчислениям | 1422 | 1567 | 1678 | 1657 | 1785 | 1876 | 9985 |

| 4. выплаты по амортизации | 22 | 23 | 26 | 25 | 27 | 28 | 151 |

| 5. прочие расходы | 1032 | 1146 | 1289 | 1387 | 1489 | 1537 | 7880 |

| итого выплат денежных средств | 8643 | 8986 | 9490 | 9714 | 10463 | 10957 | 58253 |

| излишек (дефицит) денежных средств | 30163,3 | 38082,4 | 44281,46 | 49910,1 | 52983,995 | 59782,995 | 275204,25 |

Вывод: из полученных расчетов, можно сказать, что разработка прогноза движения денежных средств по каждому виду хозяйственной деятельности ЗАО «МЗСК», показала, что всего за 6 месяцев сложился излишек денежных средств в размере 275204 тыс. р. Наибольший размер излишка приходится на июнь. Вследствие полученных результатов расчета заводу необходимо принять меры по привлечению денежных средств (в случае дефицита) и в случае излишка денежных средств — по размещению свободного остатка денег каждого месяца. Для этого составляется следующая таблица. Основной целью ее заполнения является минимизация свободного остатка денежных средств на конец каждого месяца.

Прогноз движения денежных средств по инвестиционной и финансовой деятельности

| месяцы | итого за 6 мес. | ||||||

| январь | февраль | март | апрель | май | июнь | ||

| излишек (дефицит) денежных средств | 30163,3 | 38082,4 | 44281,46 | 49910,1 | 52983,995 | 59782,995 | 422979,75 |

| движение денежных средств по инвестиционной деятельности: | |||||||

| приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | |||||||

| прочие расходы по инвестиционной деятельности | -5909 | -6010 | -6210 | -18129 | |||

| приобретение ценных бумаг и иных финансовых вложений | |||||||

| Поступления от реализации объектов основных средств и иных внеоборотных активов | |||||||

| полученные дивиденды | |||||||

| чистые денежные средства от инвестиционной деятельности | -391 | 6585 | 7394,67 | 8882,2 | 84899,39 | 107370,26 | |

| движение денежных средств по финансовой деятельности: | |||||||

| поступления от займов и кредитов, предоставленных другим организациями | 10240,00 | 25486,00 | 35726,00 | ||||

| погашение займов и кредитов (без процентов) | |||||||

| чистые денежные средства от финансовой деятельности | |||||||

| остаток денежных средств на конец отчетного периода | 13066 | 14234,45 | 7537,01 | 7343,67 | 6205,2 | 7249,39 | 84724,23 |

Данный составленный прогноз движения денежных средств по инвестиционной и финансовой деятельности ЗАО «МЗСК» необходимо пояснить. В июне мы наблюдаем дефицит денежных средств, который образовался за счет выплаты большой суммы за приобретенные материалы и сырье поставщикам. Чтобы покрыть данный дефицит, руководство предприятия получает денежные средства (кредиты, предоставленные своим работникам, оптовым покупателям) в размере 25486,00 тыс. руб. В июне руководство завода планирует начать ремонт зданий по производству кирпича (внешняя покраска), в частности центрального склада, кирпичного цеха и котельного помещения.

4. Принятие решений по управлению запасами

Под управлением запасами понимают контроль за состоянием запасов и принятие решений, нацеленных на экономию времени и средств за счет минимизации затрат по содержанию запасов, необходимых для своевременного выполнения производственной программы.

Таким образом, целью управления запасами является обеспечение бесперебойного производства продукции в нужном количестве и в установленные сроки.

В практике управления товарно-материальными запасами используются различные методы контроля за состоянием запасов. Среди наиболее распространенных выделяют «метод АВС».

Согласно «методу АВС» запасы сырья и материалов делятся на три категории по степени важности отдельных видов материалов в общих материальных запасах.

Категория А включает в себя ограниченное количество наиболее дорогостоящих видов ресурсов, которые требуют ежедневного контроля и учета. Эта категория материалов требует расчета оптимального размера заказа. Их можно хранить не более двух суток.

Категория В — совокупность товарно-материальных запасов, которые оцениваются и проверяются ежемесячными инвентаризациями. К этой категории также применяют методики определения оптимального размера заказа.

Категория С включает в себя широкий ассортимент малоценных видов товарно-материальных запасов, закупаемых обычно в большом количестве и хранящихся на складе длительное время.

Задачей «метода АВС» является нахождение оптимального соотношения данных категорий ресурсов.

Практика использования данного метода в странах рыночной экономики рекомендует следующие пропорции:

Оптимальные — 60: 30: 10

Допустимые — 75: 20: 5

Рассмотрим сущность данного метода на исходных данных, представленных в таблице. Для производства одного из видов строительного материала («кирпич силикатный, желтый, марки М 150) требуется 4 сырья. В нашем случае будем рассматривать расход за пачку кирпича упакованного малым поддоном (400 шт). Исходные данные рассмотрим в таблице:

| Наименование видов сырья | Стоимость сырья, р. | Удельный вес,% | Совокупный процент,% | Категория |

| 1. Кварцевый песок | 4586 | 25,83661972 | 25,83661972 | С |

| 2. Известь | 5277 | 29,72957746 | 55,56619718 | С |

| 3. Краситель | 6789 | 38,24788732 | 93,81408451 | В |

| 4. Вода | 1098 | 6,185915493 | 100 | С |

| Итого: | 17750 | 100 | 275,2169014 |

В полученном списке выделены группы сырья согласно пропорциям 60: 30: 10.

Краситель доставляется из города Иваново, ООО „Добрятино“, щебень, из которого производится известь, доставляется с Владимирской области, предприятием ООО „Тахтехуглерод“. Вода и кварцевый песок добывается в республике Марий Эл. Краситель, относящийся к категории В необходимо проверять ежемесячными инвентаризациями.

Для красителя, отнесенного к категории В, необходимо определить оптимальный экономичный размер заказа.

,

,

где Q — оптимальный размер заказа;

O- стоимость выполнения одного заказа;

S — величина расхода некоторого вида сырья или материала за некоторый период (с учетом нормы естественной убыли);

C — затраты по хранению единицы запасов за тот же период.

Количество заказов (n) за определенный период находится как отношение величины расхода (S) к оптимальному размеру заказа (Q).

,

,

где n — количество заказов за период, раз;

В таблице 12 представлена информация о месячном плане расхода сырья и материалов, отнесенных к категории А и В. Временной интервал (Т) между заказами в данном случае находится как отношение количества рабочих дней в месяце к количеству заказов в нем:

| Краситель | |

| O | 710 |

| C | 40 |

| S | 1020 |

| Q | = |

| n | =1020/190,3≈5 |

| интервалы | =20/5=4 |

Приведенные в таблице расчеты показывают, что для наиболее экономичного управления товароматериальными запасами необходимо осуществлять заказы сырья и материалов категории В — каждые 4 дня.

5. Управление дебиторской задолженностью ЗАО „МЗСК“

Управление дебиторской задолженностью предприятия включает в себя следующие аспекты:

Определение политики предоставления кредита и инкассаций (денежных потоков) для различных групп покупателей и видов продукции. В свою очередь, предоставление кредита и инкассаций включает в себя принятие решений по следующим вопросам:

Кому предоставить кредит при условии допустимого уровня риска;

Контроль за балансом дебиторской и дебиторской задолженностями. Признаком хорошего баланса является примерно равные соотношения приростов;

Определение сроков кредита;

Величина предоставляемой скидки. Размер скидки не должен превышать запасов финансовой прочности (ЗФП);

Уровень допустимых расходов при возникновении просроченной и безнадежной дебиторской задолженности, а также при возможном использовании факторинга. Если ДЗ = 0 — 30 дней потери выручки составляют 5%; если ДЗ >2 лет потери выручки равны 95%.

1. Анализ и ранжирование способов востребования долгов покупателей.

2. Анализ и ранжирование покупателей, в зависимости от объёмов закупок, историй кредитных отношений и предлагаемых ими условий оплаты;

3. Контроль расчетов с дебиторами по отсроченным или просроченным задолженностям;

4. Определение приемов ускорения расчетов с покупателями;

5. Задание условий продажи, обеспечивающих гарантированное поступление денежных средств;

6. Прогноз поступлений денежных средств от дебиторов.

Рассмотрим приведенные выше приемы управления задолженностью.

Для начала рассчитаем ЗФП и дадим объективную оценку управления дебиторской задолженностью.

ЗФП = (Вр — Порог рентабельности) /Вр*100%;

Порог рентабельности = ПЗ/Квм,

где ПЗ — постоянные затраты (ф. №5 стр.760-стр710)

Квм — коэффициент валовой маржи.

Квм = Вм/Вр,

где Вм — валовая маржа,

Вр -выручка (ф. №2 стр.010).

Вм = Вр-пер. затр.

Пер. затраты (ф. №5 стр.710).

Тогда

Вм=302483-155515=146968 т. р.

Квм=146968/302483=0,485872.

Порог рентабельности =155515/0,48=323989,6 т. р.

ЗФП = (302483-323989,6) /302483*100% = — 7,1%

Контроль и анализ дебиторской задолженности по срокам возникновения задолженности.

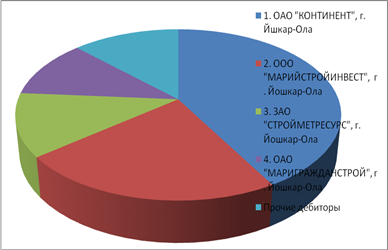

Для того чтобы составить реестр старения счетов дебиторов на конкретную дату, необходимо указать организаций-дебиторов, их организационно-правовую форму, местоположение. На первое место ставится должник с наибольшей суммой долга и далее по убыванию. Общая сумма дебиторской задолженности, стоящая в ячейке по пересечению строки „итого“ и столбца „всего“ должна совпадать с суммой стр.230 и 240 на конец отчетного периода бухгалтерского баланса (ф. №1).

План реестра старения счетов дебиторов на 1.06.2008 год.

| Наименование дебитора | 0-30 | 31-60 | 61-90 | Свыше 91 дня | Всего | Доля,% |

| 1. ОАО „КОНТИНЕНТ“, г. Йошкар-Ола | 2963 | 780 | 3743 | 41,8 | ||

| 2. ООО „МАРИЙСТРОЙИНВЕСТ“, г. Йошкар-Ола | 2021 | 2021 | 22,6 | |||

| 3. ЗАО „СТРОЙМЕТРЕСУРС“, г. Йошкар-Ола | 1066 | 1066 | 11,9 | |||

| 4. ОАО „МАРИГРАЖДАНСТРОЙ“, г. Йошкар-Ола | 1000 | 1000 | 11,2 | |||

| Прочие дебиторы | 1132 | 1132 | 12,6 | |||

| Итого | 2963 | 2801 | 3198 | 8962 | 100 | |

| Доля, % | 33,1 | 31,3 | 35,7 | 0,0 | 100,0 |

Из полученных данных, можно сделать вывод, что наибольший удельный вес занимает ОАО „Континент“ 3743 тыс. руб., или 41,8% от общей дебиторской задолженности. Далее дебиторы расположены в порядке убывания. Свыше 91 дней дебиторов нет, что благоприятно сказывается на прибыли предприятия. Соотношение удельного веса изобразим на следующей диаграмме:

Определение реального периода оборота дебиторской задолженности.

Реальное представление о погашении счетов дебиторами организация может получить после расчета взвешенного старения счетов дебиторов. Допустим, что завод закладывает в типовые условия продажи товаров отсрочку не более чем на 30 дней. Расчет взвешенного старения счетов дебиторов представлен в таблице:

| Классификация дебиторов по срокам возникновения задолженности | Сумма дебиторской задолженности, тыс. р. | Удельный вес, доли к единице | Взвешенное старение счетов, дней |

| 0-30 дней | 2963 | 0,33 | 11 |

| 31-60 | 2801 | 0,31 | 25 |

| 61-90 | 3198 | 0,36 | 24 |

| Свыше 91 дня | 0,00 | ||

| Итого | 8962 | 1 | 60 |

Итак, 60 дней — это средний срок расчета дебиторов в будущем.

Сроки ожидаемого расчета в 2 раза превышают льготный период (30 дней), указанный в контракте.

Оценка реального состояния дебиторской задолженности.

Чтобы иметь более реальную оценку средств, которые в перспективе сможет получить организация от дебиторов, нужно попытаться оценить вероятность безнадежных долгов по группам дебиторов в зависимости от сроков возникновения задолженности. Оценку можно сделать на основе экспертных данных либо используя накопленную статистику предприятия.

| Классификация дебиторов по срокам возникновения задолженности | Сумма дебиторской задолженности, тыс. р. | Удельный вес, доли к единице | Вероятность безнадежных долгов | Сумма безнадежных долгов, тыс. р. | Реальная величина задолженности, тыс. р. |

| 0-30 дней | 2963 | 0,33 | 0,025 | 74,075 | 2888,925 |

| 31-60 | 2801 | 0,31 | 0,05 | 140,05 | 2660,95 |

| 61-90 | 3198 | 0,36 | 0,075 | 239,85 | 2958,15 |

| Свыше 91 дня | 0,00 | 0,1 | |||

| Итого | 8962 | 1 | 0,25 | 453,975 | 8508,025 |

Таким образом, 25% (453,8 тыс. рублей) от общей суммы дебиторской задолженности организация может не получить.

С целью недопущения денежных средств в будущем периоде на ЗАО „МЗСК“ договоры с клиентами включают в себя гибкие условия сроков и форм оплаты:

1. 100% предоплата;

2. частичная предоплата — это сочетание аванса и продажи в кредит.

Выбор стратегии заключения контрактов с покупателями.

ЗАО „МЗСК“ практикует гибкие условия и форму оплаты и скидок, таких как предоплата, частичная предоплата. При долгосрочном сотрудничестве возможны и другие условия оплаты.

Предоплата составляет полную стоимость сделки — 100%, частичная предоплата — заранее оговоренный процент — 60%. ЗАО „МЗСК“ является участником следующих каналов распределения продукции:

|

1). Прямой сбыт (двухзвенный), канал нулевого уровня;

|

2). Косвенный канал сбыта через посредника, одноуровневый канал, трехзвенный.

3). Косвенный сбыт — двухуровневый канал распределения продукции, многозвенный канал сбыта.

ЗАО „МЗСК“ использует стратегию вынуждения, когда продвижения адресуется к конечному потребителю в расчете на то, что его спрос будет достаточно интенсивным, чтобы вынудить посредников включить в ассортимент товар данного производителя.

|

Определение минимально допустимой величины скидки при оплате поставок материалов, сырья от поставщиков.

В условиях инфляции любая отсрочка платежа ведет к уменьшению стоимости реализованной продукции, поэтому встает задача оценки возможности предоставления скидки покупателям при досрочной оплате. Предположим, что организация выбирает такой способ расчета с покупателями, который будет давать возможность иметь меньшие потери при расчете с покупателями. Процедура оценки выгодности вариантов гибких условий оплаты представлена в таблице:

| Наименование показателя | Скидка | Без скидки |

| 1. Условия оплаты (при предоплате — скидка) | Размер скидки 8% | Отсрочка 30 дней |

| 2. Индекс цен (с учетом инфляции — 2% в месяц) | - | 1,02 |

| 3. Коэффициент падения покупательской способности денег | - | 1/1,02=0,98 |

| 4. Потери от инфляции с каждой 1000р. | - | 1000-1000*0,98=20р. |

| 5. Потери от предоставления скидки с каждой 1000р. | 1000*8%/100=80р. | - |

| 6. Оплата процентов банковского кредита сроком на 1 месяц под 15% годовых | (1000*15%) / (12*100%) =12,5р. | (1000*15%) / (12*100%) =12,5р. |

| 7. Доход от альтернативных вложений сроком на 1 месяц при рентабельности не ниже% с учетом инфляции | 920*0,08*0,98=72,13р. | - |

| 8. Итого: результат от предоставления скидки, потерь от инфляции и выгод от альтернатив вложения с каждой 1000р. | 72,13-80-12,5=. — 20,37 | -20-12,5=-32,5 |

В нашем случае ЗАО „МЗСК“ теряет больше (-32,5) при отсрочке на 30 дней, поэтому лучше использовать при реализации продукции предоставление скидки 8%.

При нахождении равновесия между дебиторской и кредиторской задолженностью заводу необходимо оценивать условия кредита поставщиков сырья с точки зрения уменьшения издержек или увеличения выгод, получаемых организацией:

| Наименование показателя | Скидка | Без скидки |

| 1. Момент оплаты | При отгрузке сырья | Отсрочка на 30 дней |

| 2. Оплата за сырье | В случае скидки используют международный опыт: 1). Если сырье не обработано, скидка не превышает 8%: 1000-1000*8%/100%=920 р.2). Если сырье — полуфабрикат или конечный продукт, скидка: 15-30% | 1 050р. |

| 3. Оплата процентов по банковскому кредиту на срок 30 дней под 15% годовых | — | |

| 4. Итого: расход | 1000-12 = 988р. | 1050 р. |

По полученным данным таблицы видно, что предоставление скидки в размере 8% при оплате в момент отгрузки сырья более выгодно, чем отсрочка на 30 дней.

Таким образом, предоставление скидки в 8% признается организацией как приемлемое, т.к размер скидки в данном случае в 4,1% превышает минимально допустимый.

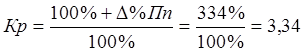

Также определим стоимость предоставления кредита, стоимость характеризуется системой ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию. В сочетании со сроком предоставления кредита такая ценовая скидка характеризует норму процентной ставки за предоставляемый кредит, рассчитываемый для сопоставления в годовом исчислении:

![]() ,

,

где ПСк — годовая норма процентной ставки за предоставляемый кредит; ЦСн — ценовая скидка, предоставляемая покупателю при осуществлении немедленного расчета за приобретенную продукцию,%; СПк — срок предоставления кредита (кредитный период), дни (в нашем случае три месяца, то есть 90 дней).

![]() = 0,32

= 0,32

В нашем случае годовая процентная ставка за предоставляемый кредит равна 32%, что значительно превышает уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту (15%). Поэтому менеджер нашего предприятия не стимулирует покупателя к реализации продукции в кредит, значит нужно брать краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке. При это, с одной стороны, это может обеспечить приток ликвидных средств в организацию, но, с другой стороны, может негативно сказаться на объемах реализации продукции организации. Таким образом, может оказаться актуальным применение системы дифференцированных по группам покупателей размеров стоимости предоставляемого кредита в зависимости от истории их кредитных взаимоотношений с организацией — продавцом и кредитоспособности.

6. Приемы управления денежными средствами организации

Денежные средства — это наиболее ликвидные активы и долго не задерживаются на данной стадии кругооборота. Управление денежными средствами составляет, таким образом, неотъемлемую часть функций общего управления оборотными активами организации.

Наличие свободных денежных средств свидетельствует:

об упущенной выгоде от прибыльного вложения свободных денег;

об обесценивании денежных средств в связи с инфляцией.

При рассмотрении вопроса о целесообразности размещения денежных средств необходимо использовать следующие критерии оценки вариантов вложений:

степень ликвидности и предлагаемых инвестиций;

уровень рентабельности инвестиций;

безопасность вложений.

Разрабатывая финансовую политику управления денежными средствами предприятия необходимо учитывать: выручку от реализации продукции (работ, услуг); прибыль; поток денежных средств.

При прочих равных условиях финансовые менеджеры осуществляют выбор инвестиций, руководствуясь различными тактиками. Рассмотрим размещение временно свободных денежных средств в организации в таблице:

Таблица.

| Показатели | Ед. измерения | Значения |

| Сумма кредита на приобретения сырья | тыс. р. | 12147 |

| Срок погашения кредита | мес. | 3 |

| Годовая процентная ставка по кредиту | % | 15 |

| Срок погашения ГКО | мес. | 3 |

| Месячная доходность по ГКО | % | 1,3 |

| Выручка от реализации продукции за 3 месяца | тыс. р. | 75620,75 |

| Себестоимость реализованной продукции | тыс. р. | -25180 |

В начале квартала у завода образовались остатки денежных средств в размере 12147 т. р. У менеджера есть 2 варианта использования этих средств:

1) умеренная политика — приобрести сырье, необходимое для будущей производственной деятельности;

2) агрессивная политика — свободные деньги инвестировать в ценные бумаги: в государственные казначейские облигации (ГКО) сроком на 3 месяца и взять кредит в банке сроком на 3 месяцев для приобретения сырья. Доход по ГКО не подлежит налогообложению.

Произведем выбор варианта инвестирования свободных денежных средств в табличной форме:

| Показатели | Без ГКО | С ГКО | |

| Доход | Расход | Доход | Расход |

| Текущая деятельность | |||

| 1. Выручка от реализации за 3 месяца | 75620,75 | 75620,75 | |

| 2. Себестоимость реализованной продукции | (25180) | (25180) | |

| 3. Сумма процентов за кредит | 12541*15%*3/ /100%*12= (470,3) | ||

| 4. Прибыль от реализации продукции (п.1-п.2) или (п.1-п.2-п.3) | 50440,75 | 50010,45 | |

| 5. Налог на прибыль (20%) | (10088,15) | (10002,09) | |

| 6. Чистая прибыль от реализации (п.4-п.5) | 40352,6 | 40008,36 | |

| Финансовая деятельность | |||

| 7. Сумма инвестирования в ГКО | (12147) | ||

| 8. Сумма, вырученная при погашении ГКО | 12147* (1+0,013) =12304,9 | ||

| 9. Процент от операции с ГКО | 160,25 | ||

| 10. Налог на прибыль с операции с ГКО | |||

| 11. Чистая прибыль от операции с ГКО | 160,25 | ||

| 12. Чистая прибыль от реализации продукции и операции с ГКО | 40352,6 | 40168,61 |

Как показывают расчеты, наиболее выгодный вариант это покупка производственного сырья, вкладывать деньги в ГКО не стоит.

К неденежным формам расчетов относят 6артер и взаимозачет, которые позволяют рассчитаться в условиях неплатежеспособности клиента.

Бартер — это прямой товарообмен между участниками сделки без использования ДС. Взаимозачет — процедура погашения взаимных обязательств, исключающая реальное движение ДС в пределах равных сумм задолженностей.

Наиболее потенциальные выгоды, которые можно извлечь из бартерной сделки сводятся к следующим:

способ погашения ДЗ;

способ расчета, если банковские счета „заморожены“;

способ сохранения прежних объемов производства продукции;

способ снижения расходов наличных ДС;

отказ от привлечения заемных средств для осуществления непрерывного производственного цикла.

Негативными моментами при осуществлении бартерной сделки являются:

снижение поступлений наличных ДС;

получатель бартера принимает то количество и ассортимент продукции, которое диктуется размером задолженности контрагента, а не потребностями организации;

необходимость перепродажи товаров полученных по бартеру, что задерживает поступление наличных ДС, увеличивает издержки на хранение и сбыт;

в момент совершения бартерной сделки необходимо учитывать, что в этот же самый момент должны осуществляться выплаты по налогам денежными средствами.

Рассмотрим эффективность бартерной сделки:

Предположим, что нашему заводу, производящему силикатный кирпич, поступило предложение от крупного покупателя этой продукции заключить бартерную сделку, то есть обменять партию кирпичей на к примеру цемент. При этом предполагается, что часть прибыли от сделки завод получит за счет бартерного обмена, а другую часть — путем перепродажи цемента по более высокой цене. Конечной целью завода является получение большого размера прибыли чем от продажи силикатного кирпича.

Для расчета будем использовать таблицу:

| Этапы бартерной сделки | Обмен: силикатный кирпич на цемент | Перепродажа цемента | Результат от сделки |

| Выручка от реализации, тыс. руб. | 216279,3 | 280742 | 280742 |

| Себестоимость реализованной продукции, тыс. руб. | -25180 | -216279,3 | -25180 |

| Расходы на перепродажу, тыс. руб. | -5 | -5 | |

| Прибыль от продажи, тыс. руб. | 191099,3 | 64457,7 | 255557 |

| Налог на прибыль (20%) | 38219,86 | 12891,54 | 51111,4 |

| Чистая прибыль, тыс. руб. | 152879,44 | 51566,16 | 204445,6 |

Полученный результат не отражает настоящую эффективность бартерной сделки с учетом временной стоимости денег. Произведем расчет оценки эффективности бартерной сделки по предложенному выше алгоритму, для чего представим бартер в виде потока денежных средств на следующем рисунке:

![]()

Произведем расчет эффективности бартерной сделки с учетом фактора времени:

| Денежные потоки в течении бартерной сделки | Результат по сделке с учетом времени | Периоды потуплений и раходования ДС | Коэффициент дисконтирования, | Результат по сделке с учетом времени (гр.2*гр.4) |

| 1. Ставка дисконтирования, I = 15% средняя за 3 мес., или 0,15 | ||||

| 2. Выручка от реализации | 280742 | 3 | 0,66 | 185289,72 |

| 3. Себестоимость продукции | -25180 | 1 | -25180 | |

| 4. Расходы на перепродажу | -5 | 2 | 0,76 | -3,8 |

| 5. Налог на прибыль при обмене | -38219,86 | 3 | 0,66 | -25225,1076 |

| 6. Налог на прибыль при продаже | -12891,54 | 2 | 0,76 | -9797,5704 |

| 7. Чистая прибыль (текущая стоимость) | 204445,6 | − | − | 125083,242 |

Исходя из расчетов, можно сказать, что сделку можно принять, т.к результат от сделки имеет положительную тенденцию, даже учитывая инфляцию и прочие факторы, которые могут повлиять на бартерную сделку.

7. Выбор способов внешнего финансирования зао „мзск“

При выборе источников внешнего финансирования рассматривают следующие варианты:

открытая подписка на акции, которая может дать возможность получить эмиссионный доход, увеличивающий собственные средства предприятия.

закрытая подписка на акции.

получение кредитов и займов, выпуск облигаций.

комбинирование всех вышеуказанных способов

выбор способа внешнего финансирования производится с учетом следующих рекомендаций:

если дифференциал отрицателен, то целесообразнее увеличить собственные средства, чем привлекать заемные.

Дифференциал- разница между экономической рентабельностью активов и средне расчетной ставки процента.

![]() ,

,

где ![]() — экономическая рентабельность активов по формуле Дюпона, СРСП — средне расчетная ставка%, по сути цена заемного капитала.

— экономическая рентабельность активов по формуле Дюпона, СРСП — средне расчетная ставка%, по сути цена заемного капитала.

Д=98,5-0=98,5%

, где

, где

НРЭИ — нетто результат эксплуатации инвестиций, по сути прибыль от введения хозяйственной деятельности; А — стоимость активов (форма 1, строка 300), КО — краткосрочные обязательства (форма 1, строка 690).

![]() %

%

![]()

НРЕИ=311867-155515-69880-17063-260=69149 т. р.

![]() ,

,

где

% уплаченный (форма №2 стр.070), ЗС — заемные средства, предоставляемые организацией другими организациями в течении отчетного периода; МЗ — материальные затраты (форма №5, строка 710); РОТ — (форма 5, строка 720); Осоциальное-отчисления на соц. нужды (форма 5, строка 730), А-амортизация (форма 5, строка 740).

![]() %

%

СПП=![]() +/-∆ГП, СПП=344204 т. р.

+/-∆ГП, СПП=344204 т. р.

Д>0, следовательно, рентабельность активов больше, чем цена заемного капитала; увеличиваем заимствование, а не наращиваем собственные средства.

Общими правилами при выборе способа внешнего финансирования являются:

1) если дифференциал отрицательный (Д<0) целесообразнее наращивать собственные средства предприятия за счет выпуска акций, т.к у предприятия отсутствует возможность своевременно выполнить свои обязательства по возврату долга и процентов по нему перед финансовыми организациями;

2) если дифференциал положительный (Д>0), то целесообразнее привлекать кредитные ресурсы, т.к у предприятия есть все возможности своевременно выполнить свои обязательства. Если в данной ситуации предприятие будет выпускать акции, то у потенциальных инвесторов возникнет недоверие к достоверности бухгалтерской отчетности и рыночная цена акции будет невысокой, что не принесет существенного эмиссионного дохода, увеличивающего собственные средства предприятия.

В отчетном периоде ЗАО „МЗСК“ имело уставный капитал в размере 88875 тыс. рублей. В данном периоде руководство организации решает реализовать инвестиционный проект — покупку еще одного автоклава в автоклавный цех стоимостью 230 тыс. рублей. Необходимо оценить альтернативные возможности: либо увеличить уставный капитал на сумму 230 тыс. рублей от выпуска акций, либо привлечь кредит на эту же сумму под среднюю расчетную ставку процента 15% годовых на 3 месяца.

Определим, какой из способов внешнего финансирования является наиболее выгодным для организации. Для этого учтем, что в каждом из вариантов возможны два прогностических сценария нетто-результата эксплуатаций инвестиций: оптимистический сценарий, который допускает достижение НРЭИ величины 69149 тыс. рублей, и пессимистический сценарий, предполагающий, что НРЭИ составит лишь половину значения 69149 тыс. рублей, то есть НРЭИ = 34574,5 тыс. рублей. Всю чистую прибыль от реализации проекта планируется выплачивать дивидендами. Необходимо выбрать наиболее рациональный способ финансирования по критерию: максимальная чистая прибыль на 1 обыкновенную акцию. Число акций организации составляет 1645 штук номиналом 1024 рублей каждая. Руководство принимает решение о дополнительном выпуске 500 штук акций номиналом 1024 рублей каждая.

Сравним варианты внешнего финансирования ЗАО „МЗСК“ в таблице:

| показатели | бездолговое финансирование | долговое финансирование | ||

| оптимистический вариант | пессимистический вариант | оптимистический вариант | пессимистический вариант | |

| 1. НРЕИ, т. р. | 69149 | 34574,5 | 69149 | 34574,5 |

| 2.%, упл. за 3 мес., т. р. | 6914 | 3457,4 | ||

| 3. БП, т. р. | 69149 | 34574,5 | 62235 | 31117,1 |

| 4. налог на рпибыль, т. р. | 13829,8 | 6914,9 | 12447 | 6223,42 |

| 5. ЧП, т. р. | 55319,2 | 27659,6 | 49788 | 24893,68 |

| 6. СС, т. р. | 6559 | 3279,5 | 6559 | 3279,5 |

| а) уставный капитал, т. р. | 88875 | 44437,5 | 88875 | 44437,5 |

| б) добавочный капитал, т. р. (ф. №1, стр.420) | ||||

| 7. ЗС, т. р. | ||||

| а) до инвест. проекта | ||||

| б) инвест. проект | 500 | 500 | ||

| 8. Активы, т. р. (ф. №1 стр.300) | 59249 | 29624,5 | 59249 | 29624,5 |

| 9. Краткосрочные обязательства, т. р. (ф. №1, стр 690) | 18695 | 9347,5 | 18695 | 9347,5 |

| 10. Эра,% (стр1/ (стр8-стр9)) | 1,705109237 | 1,705109237 | 1,705109237 | 1,705109237 |

| 11. СРСП,% | 5,4 | 5,4 | ||

| 12. Дифференциал,% (стр10-стр11) | 1,705109237 | 1,705109237 | -3,694890763 | -3,69489076 |

| 13. ПР (стр7/стр6) | ||||

| 14. ЭФР,% (0,76*стр12*стр13) | ||||

| 15. РСС,% (0,76*стр10+стр14) | 1,29588302 | 1,29588302 | 1,29588302 | 1,29588302 |

| 16. Чистая прибыль на 1 обыкн акцию, т. р. (стр5/стр17) | 25,78983683 | 12,89491841 | 23,21118881 | 11,60544522 |

| 17. Кол-во обыкн. акций, шт | 2145 | 2145 | 2145 | 2145 |

Таким образом, наибольший чистый доход получим при бездолговом финансировании (оптимистический вариант). Это подтверждает чистая прибыль, приходящаяся на 1 обыкновенную акцию (25,7898 т. р). Исходя из полученных данных, можно сказать, что правило дифференциала не подтверждается, т.к не имеет смысла при бездолговом финансировании. Также из таблицы и из предыдущих расчетов видно, что предприятие само сможет финансировать проект, т.к достаточно собственных средств. Рассчитаем пороговое значение НРЭИ, т.е. такое значение, при котором чистая прибыль на 1 рубль собственных средств одинакова как для варианта с привлечением заемных средств, так и для варианта с использованием только собственных средств.

Это значение обеспечивается при условии, что

Д=0, ЭФР=0, т.е. Эра=СРСП. Тогда НРЭИ=0,054* (88875-18695) = 3789,72 т. р.

Правильность полученного порогового значения НРЭИ подтвердим в таблице:

| показатели | бездолговое финансирование | долговое финансирование |

| 1. НРЭИ, т. р | 3789,72 | 3789,72 |

| 2.%, упл., т. р. | 1262,4 | |

| 3. БП, т. р. | 3789,72 | 2527,32 |

| 4. налог на прибыль, т. р. | 757,944 | 505,464 |

| 5. ЧП, т. р. | 3031,776 | 2021,856 |

| 6. СС, т. р. | 6559 | 6559 |

| а) уставный капитал, т. р. | 88875 | 88875 |

| б) добавочный капитал, т. р | ||

| 7. ЗС, т. р. | ||

| а) до инвест проекта | ||

| б) инвест проект | 500 | |

| 8. Активы, т. р. | 59249 | 59249 |

| 9. Краткосрочные обязательства, т. р. (ф. №1, стр 690) | 18695 | 18695 |

| 10. Эра,% (стр1/ (стр8-стр9)) | 0,093448735 | 0,093448735 |

| 11. СРСП,% | 5,4 | |

| 12. Дифференциал,% (стр10-стр11) | -5,306551265 | |

| 13. ПР (стр7/стр6) | ||

| 14. ЭФР,% (0,76*стр12*стр13) | ||

| 15. РСС,% (0,76*стр10+стр14) | 0,071021039 | 0,071021039 |

| 16. Чистая прибыль на 1 обыкн акцию, т. р. (стр5/стр17) | 1,413415385 | 0,94259021 |

| 17. Кол-во обыкн акций, шт | 2145 | 2145 |

Заключение

Финансовый менеджмент — это система рационального управления процессами финансирования хозяйственной деятельности коммерческой организации. Финансовый менеджмент — это неотъемлемая часть общей системы управления предприятием.

В данной работе рассмотрена разработка финансовой стратегии развития предприятия на примере ЗАО „Марийский завод силикатного кирпича“.

Матрица Франшона-Романе подтверждает, что ЗАО „МЗСК“ занимает поле 4 „рантье“ за весь рассматриваемый период. Это говорит о том, что предприятие довольствуется умеренным использованием возможностей рынка, а также поддерживает небольшие суммы заимствования.

В прогнозировании финансовых результатов будет происходить изменение выручки и прибыли в плановом периоде по отношению к отчетному периоду. Расчеты формул показывают, что в плановом периоде выручка увеличится на 74%. При этом ЭПР показывает, что на 1% изменения выручки от реализации продукции приходится 234% изменения прибыли от продаж. Следует и далее увеличивать выручку от реализации продукции и услуг путем предоставления различных услуг.

Для наиболее экономичного управления товароматериальными запасами необходимо осуществлять заказы сырья и материалов категории В каждые 4 дня.

Рассчитанная оценка реального состояния ДЗ показывает, что ОАО „Континент“ имеет самую крупную дебиторскую задолженность перед заводом в размере 3743 тыс. руб. или 41, 8% от общй дебиторской задолженности перед ЗАО „МЗСК“, С целью недопущения в будущем периоде потерь денежных средств от вероятных безнадежных долгов, предложим некоторые рекомендации разработки договоров с покупателями, включающих в себя гибкие условия сроков и форм оплаты:

частичная предоплата, предусматривающая продажу товара покупателю, при условии частичной оплаты товара и продажи в кредит;

передача на реализацию. Завод сохраняет право собственности на товар, пока не будет получена оплата за него.

В целом дебиторская политика приемлема для данной организации. Кредиты завода превышают сумму дебиторской задолженности, предприятие имеет свободные средства, которые достаточны для самостоятельного расчета по своим обязательствам.

Как и любое другое предприятие, завод имеет свои слабые стороны, но они не так заметны для данной сферы обращения предприятия. Завод является акционерным обществом, созданной производства строительных материалов, т.е. в основном на получение максимальной прибыли.

Что касается инвестиционных проектов, то завод не стоит заимствовать средства, т.к. собственных средств, но и не стоит забывать о своих обязательствах, которые также ждут своей своевременной выплаты. Для этого необходимо вести контроль за кредитной политикой организации.

В целом политика управления денежными средствами завода оптимальна, организация старается в основном использовать собственные средства. И для того чтобы в ближайший период их финансовое состояние было стабильным, необходимо вести контроль за кредитной и дебиторской политикой, а также следить за изменениями во внешней среде.

Список литературы

1. Ковалев В. В.: Практикум по финансовому менеджменту. Конспект лекций с задачами. — М.: Финансы и статистика, 2005. — 288 с.;

2. Ковалев В.В. Введение в финансовый менеджмент. /В.В. Ковалев. — М.: Финансы и статистика, 2006;

3. Финансовый менеджмент: учебное пособие / А.П. Суворова, Н.Ю. Судакова. — Йошкар-Ола: МарГТУ, 2007. — 276 с.;

4. Финансовый менеджмент: методические указания к выполнению расчетно-графической работы для студентов специальности 080507.65 „Менеджмент организации“ / сост.А.П. Суворова. — Йошкар-Ола: МарГТУ, 2008. — 48 с.;

5. www.maristat. mari.ru/;

Политика

Политика